Belastingvrij schenken 2023: regels en tarieven

Schenken is een manier om financiële ondersteuning te bieden aan familieleden, vrienden of goede doelen. In Nederland zijn er regels en belastingtarieven verbonden aan schenkingen. Maar er zijn ook mogelijkheden om belastingvrij te schenken. In dit artikel bespreken we de ins en outs van belastingvrij schenken in Nederland, inclusief de tarieven voor het jaar 2023.

Waarom schenken?

Mensen hebben allerlei redenen om te schenken aan anderen. Bijvoorbeeld financiële hulp aan familieleden bij het kopen van een huis, het financieren van een studie, of voor vermogensoverdracht binnen de familie. Daarnaast kan schenken aan goede doelen of maatschappelijke organisaties een manier zijn om bij te dragen aan een betere samenleving.

Belastingvrije bedragen en tarieven in 2023

De Belastingdienst stelt jaarlijks belastingvrije schenkingsbedragen vast. Deze zijn afhankelijk van de relatie tussen de schenker en de ontvanger. Ook het bestedingsdoel speelt een rol. De bedragen kunnen dus per jaar veranderen, daarom is het belangrijk om altijd de actuele cijfers te raadplegen. Houd er rekening mee dat deze bedragen gelden voor schenkingen per ontvanger per jaar. Als de schenking het belastingvrije bedrag overschrijdt, moet er schenkbelasting worden betaald over het meerdere.

Algemene vrijstelling

Dit bedrag is van toepassing op schenkingen aan iedereen, ongeacht de relatie. In 2023 bedraagt de algemene vrijstelling €2.418.

Vrijstelling voor schenkingen aan eigen (pleeg/stief)kinderen

Voor schenkingen aan eigen kinderen geldt een hogere vrijstelling. In 2023 mogen ouders maximaal €6.035 belastingvrij schenken aan elk kind.

Eenmalig verhoogde vrijstelling aan eigen (pleeg/stief)kinderen

Als het kind - of zijn/haar partner - tussen de 18 en 40 jaar oud is, kan de vrijstelling bij punt 2 eenmalig worden verhoogd tot €28.947, bijvoorbeeld voor het kopen of verbouwen van een eigen huis. Voor een dure studie geldt een vrijstellingsbedrag tot €60.249. Er gelden diverse voorwaarden voor de eenmalig verhoogde schenking.

Tarieven voor schenkbelasting 2023

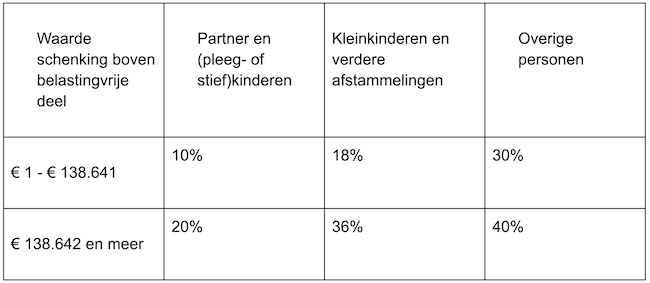

Als het geschonken bedrag de belastingvrije grens overschrijdt, is de ontvanger schenkbelasting verschuldigd en moet hij/zij hiervan aangifte doen. De hoogte van het belastingtarief hangt af van de relatie tussen de schenker en de ontvanger en van de waarde van de schenking. De schenkbelastingtarieven voor 2023 zijn als volgt:

Voor de duidelijkheid: als de schenking boven het belastingvrije deel bijvoorbeeld €150.000 is, dan wordt er eerst 10% respectievelijk 18% of 30% belasting geheven over €138.641 en 20% respectievelijk 36% of 40% over het meerdere (€11.359).

Een bedrijf schenken

Je kunt niet alleen geld schenken, maar ook een bedrijf. Hiervoor is een speciale vrijstellingsregeling: de BOR (Bedrijfsopvolgingsregeling). Dit is zeer complexe materie en bovendien ligt de regeling onder vuur van de politiek.

Blijf op de hoogte

Het is essentieel om op de hoogte te blijven van de actuele belastingtarieven en vrijstellingen, aangezien deze jaarlijks kunnen veranderen. Als je van plan bent om te schenken of een schenking aan te nemen, is het verstandig om professioneel advies in te winnen zodat je aan alle wettelijke vereisten voldoet en optimaal gebruikmaakt van de beschikbare mogelijkheden.

door Frits van Manen

Frits is partner bij Vermogensbeheer.nl en heeft ervaring als beleggings- en vermogensadviseur bij een grote Nederlandse bank en fondshuis. Frits begeleidt vermogende particulieren, ondernemers, stichtingen en instellingen die op zoek zijn naar een goede en passende vermogensbeheerder.

Gerelateerd:

- Erfbelasting (successierechten) voor particulieren in 2023 - 16 maart 2023

- Vermogensbelasting (box 3) 2023: dit zijn de nieuwe regels en tarieven - 3 maart 2023

- Schenkbelasting 2022: Tarieven & Vrijstelling voor kinderen - 29 december 2020

- Schenkbelasting 2024: tarieven & vrijstellingen - 4 maart 2024

Op zoek naar de beste vermogensbeheerder?

Bent u op zoek naar de voor u beste vermogensbeheerder?

Vraag dan gratis en geheel vrijblijvend een SelectieRapport aan. Per e-mail ontvangt u een selectie van goede vermogensbeheerders die het beste passen bij uw persoonlijke situatie, wensen en voorkeuren.